Croissance, crise, inflation, déflation…l’économie n’a rien de linéaire. Elle fluctue continuellement et suit des tendances avec des durées et des intensités variables. C’est ce que les économistes appellent des cycles. Et depuis quelques mois, nous sommes en pleine inflation.

Mais qu’est-ce que l’inflation ? L'inflation est une hausse des prix, qui peut se traduire par une baisse du pouvoir d'achat dans le temps. Le rythme auquel le pouvoir d'achat baisse peut se refléter dans l'augmentation moyenne des prix de certains biens et services sélectionnés sur un temps donné.

La hausse des prix, souvent exprimée en pourcentage, signifie qu'une unité monétaire permet d’acheter moins qu'au cours des périodes précédentes. Cette tendance préoccupe évidemment les Français qui ont perdu en pouvoir d’achat et craignent pour leur épargne. En effet, l’économie mondiale a subi les conséquences du Covid-19 et doit aujourd’hui faire face à la guerre en Ukraine mais aussi à la crise énergétique.

Cela a bien évidemment un impact sur l’économie française et européenne, mais aussi sur les épargnants. Alors comment se protéger de l'inflation ? Quelles sont les solutions pour épargner en période de crise ? Nous faisons le point dans cet article.

Epargne et inflation : les placements qui souffrent

Avec une inflation supérieure à 3%, la plupart des placements ne sont guère épargnés et subissent également les conséquences de cette hausse de prix. Si nous prenons le cas du livret A qui fait partie du top 3 des placements préférés des Français, la récente augmentation de son taux d’intérêt à 2% (1er août 2022) et l’inflation à plus de 6% entraine de manière mécanique la baisse du pouvoir d’achat.

Les autres livrets d’épargne (le livret développement durable et solidarité), les comptes à terme (placements à taux fixe), les fonds euros (principalement via les assurances vie), les plans d’épargne retraite et les fonds obligataires positionnés sur des obligations d’états peuvent suivre cette même logique.

En termes d'inflation et d'épargne, nous vous invitons à être vigilant : après avoir constitué votre épargne de précaution sur ces livrets qui apportent une certaine sécurité (vous ne perdrez pas votre capital), n’hésitez pas à placer votre épargne sur d’autres supports afin de diversifier vos placements.

L’or, la valeur refuge par excellence

Vos parents ou vos grands-parents vous l’ont peut-être déjà dit, en temps de crise et d’inflation, l’or reste une valeur refuge. En effet, le prix de l’or reste relativement stable dans le temps, peu importe le contexte économique et ce, depuis plus de 6 000 ans ! C’est le roi Crésus qui eut l’idée de produire les premières pièces d’or dans le monde pour s’en servir de monnaie d’échange.

En cas de crise ou d’inflation, le cours des monnaies peut baisser voire chuter drastiquement, mais le cours de l’or lui ne bouge presque pas. L’analyse statistique des prix de l’or depuis des décennies nous donne deux informations importantes :

- La première, c’est que l’or est un bien qui est le plus corrélé à l’inflation

- La deuxième, c’est que l’or prend de la valeur dans les périodes de très forte inflation, c’est-à-dire en cas d’hyperinflation.

Ainsi, en juillet 2020, l’or a connu une forte hausse ayant dépassé les 2 000 dollars l’once, et dans le contexte actuel, l’once d’or est aux alentours de 1 900 dollars. Il peut donc être considéré comme une forme de valeur refuge contre une inflation qui s’emballe.

Mais gardez aussi en tête que l’or peut être un placement risqué et que les arnaques peuvent être nombreuses notamment sur Internet. Avant de vous lancer, constituez-vous une épargne de précaution et prenez le temps de vérifier que le professionnel que vous consultez détient bien les autorisations nécessaires.

Les actions, un levier possible pour lutter contre l’inflation

Investir dans des actions est considéré comme le placement parmi le plus risqué puisque que ce « marché actions » est soumis à des fluctuations qui résultent directement de l’environnement économique qui lui-même a un impact sur les performances des entreprises et sur la psychologie des investisseurs. Ainsi, plus la volatilité est forte, plus le risque est grand mais aussi plus le potentiel de profit sera important. Ainsi les actions sont certes risquées mais peuvent offrir des valorisations qui surperforment l’inflation.

n période d’inflation, les actions peuvent avoir une place au sein de votre patrimoine mais pour un épargnant classique, il n’est pas simple d’identifier les entreprises et donc les actions dans lesquelles investir. Alors n’hésitez pas à demander conseil à des professionnels qui sauront vous guider dans cet investissement en bourse.

Inflation et SCPI, les reines de l’investissement immobilier

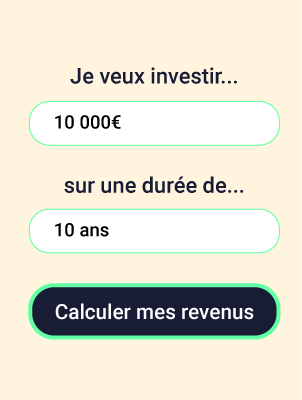

Une autre façon de préserver votre capital de l’inflation est d’investir dans l’immobilier. L’investissement locatif est un bon moyen de préserver votre épargne et miser sur les SCPI (sociétés civiles de placement immobilier) en période d’inflation peut-être une bonne idée si votre situation patrimoniale le permet. C’est une solution aujourd’hui accessible dès quelques centaines euros et qui permet d’investir dans l’immobilier.

Sachez toutefois que cet investissement présente lui aussi des risques comme la perte de capital, la variabilité de revenus, la liquidité. Il vous faudra en effet attendre un petit laps de temps (un minimum de 3 mois) pour récupérer votre capital lorsque vous aurez décidé de vendre vos parts. De plus, il s’agit d’un placement de long terme dont la durée recommandée est de 9 ans.

Par ailleurs, l’IRL ou indice de référence des loyers, est l’indice utilisé pour l'indexation du loyer des immeubles loués vides ou meublés. Ainsi, l’indexation des loyers sur l’inflation est un mécanisme intéressant pour se prémunir des aléas économiques.

En effet, l’indice de référence des loyers qui est calculé sur la base moyenne de l’évolution des prix à la consommation, donc sur l’inflation permet d’indexer les loyers en fonction de la hausse des prix des produits de grande consommation. De ce fait, la détention dans la durée d’une SCPI est un bouclier face à l’inflation.

Enfin, les SCPI délivrent des performances globales supérieures à 4,53* % en moyenne. Mais il faut toutefois bien choisir son distributeur ou les types de SCPI dans lesquelles vous souhaitez investir. Chez Moniwan, les SCPIque nous avons sélectionnées ont été peu impactées par les effets de la pandémie et les aléas mondiaux récents, et nous avons pu tenir nos engagements vis-à-vis de nos clients. La SCPI reste un des placements les mieux placés sur le marché qui peut vous aider à lutter contre l’inflation.

Comme nous venons de vous l’expliquer, il est tout à fait possible d’investir et de protéger votre épargne dans un contexte d’inflation. Disons que le retour de l’inflation est l’occasion pour de nombreux épargnants de diversifier leurs placements et de se tourner vers des solutions auxquelles ils n’auraient pas pensé. Vous l’aurez compris, l’immobilier avec les SCPI reste une des classes d’actifs qui peut protéger votre l’épargne et qui plus est, sur le long terme.

Nos équipes sont là pour vous accompagner et vous proposer les solutions les plus adaptées à votre situation et votre profil d’investisseur. Alors n’hésitez pas à nous contacter pour en discuter !

* Source IEIF et ASPIM Décembre 2022