Placement préféré des Français, le livret A a atteint un niveau record de collecte au mois de juillet 2022 avec un taux de rémunération revu à la hausse en août dernier.

Prudents, les Français ont toujours porté le livret A dans leur cœur, avec un succès qui ne se dément pas au fil des années.

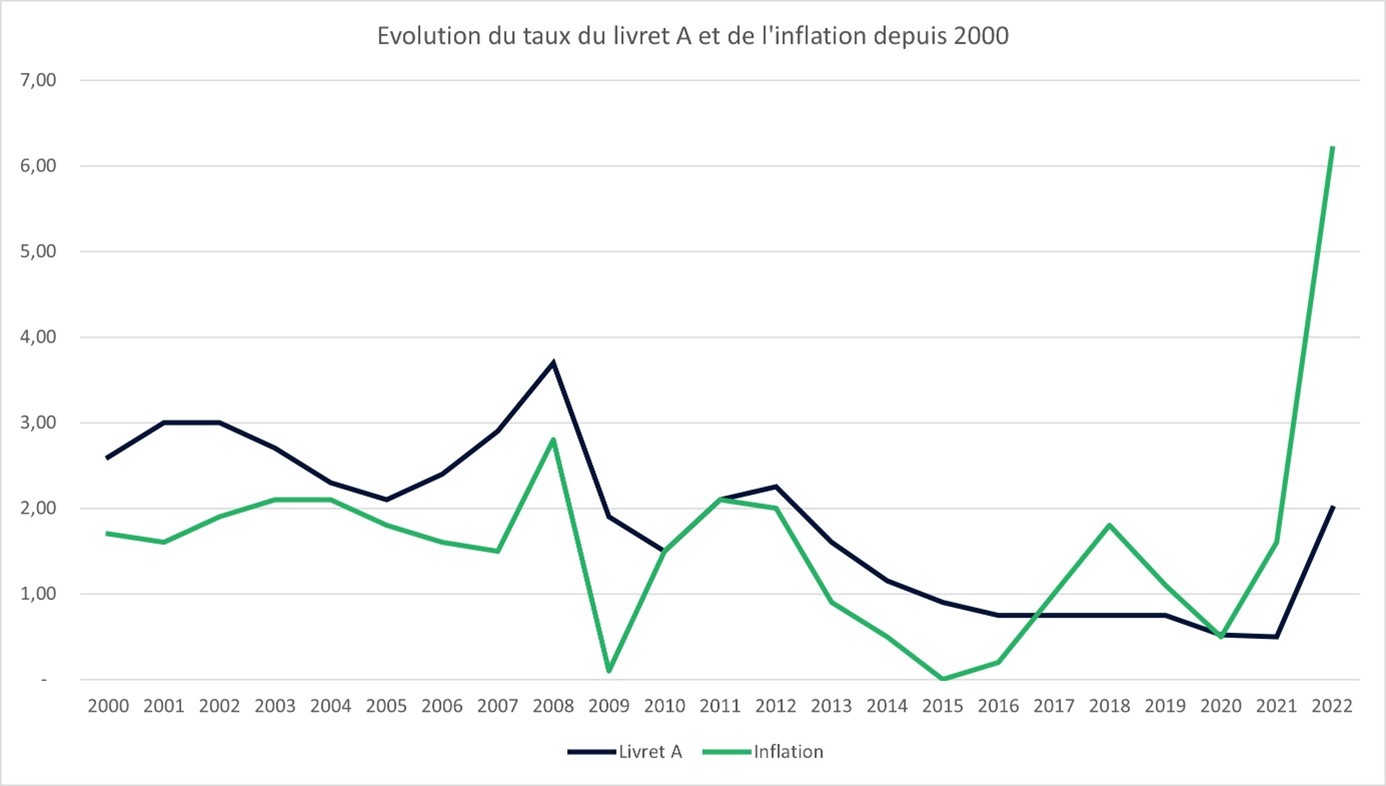

En 2020, la collecte a dépassé les 26 milliards d’euros, une année record depuis 2012*. En 2021, la collecte est repassée à son niveau d’avant crise à 15,17 milliards et devrait suivre la même tendance pour cette année. Pourtant le temps où le livret dépassait les 8 % en 1981 est révolu. Passé à 4,5 % il y a 25 ans, il a progressivement chuté à 0,75 % en 2015, puis à 0,50 % en 2020 pour finalement être rehaussé à 1% début 2022 et à hauteur de 2% au mois d’août. Le Livret Développement Durable et Solidaire a suivi le même cheminement avec également un taux de 2 %. Dans le même temps, l’inflation est passée entre 1995 et 2020 de 1,8 % à 0,5% pour atteindre une hausse spectaculaire de 6,2% en septembre 2022.

Alors qu’il était annoncé que le livret A était voué à disparaitre, celui-ci a connu à nouveau un sursaut vertigineux en août 2022 avec près de 4,5 milliards d’euros collectés contre 1,67 milliard en août 2021 prouvant ainsi à quel point ce placement attire toujours les Français.

Un placement sûr, mais peu rémunérateur

Défiscalisé, le livret A est un placement avec un rendement sur et garanti par l’État, en plus de permettre une liquidité immédiate. Des arguments qui séduisent dans un contexte incertain.

Mais avec le niveau d’inflation actuel de 6,2%, le rendement réel de votre placement est aujourd’hui de -4,2 %. En janvier 20191, Le Monde notait que pour la première fois depuis 35 ans, le livret A ne couvrait plus l’inflation, et confirmait l’augmentation de cet écart dans un article un an plus tard. Aujourd’hui, dans le contexte économique actuel, c’est plus que jamais vrai et il est désormais important d’aller compléter son épargne de précaution en allant chercher d’autres supports plus rémunérateurs.

1Source : INSEE

Évolution des taux du livret A et de l’inflation depuis 2000

Source : Bloomberg, septembre 2022

La SCPI comme complément au livret A

Depuis plusieurs années, la SCPI, en tant qu’investissement immobilier, démontre sa résilience face aux crises et un rendement supérieur à l’inflation, bien que les performances passées ne soient pas un indicateur fiable des résultats futurs.

Ainsi la SCPI offre l’opportunité d’accéder à l’immobilier sans devoir investir une somme aussi importante que sur un bien unique. Elle permet également d’investir en s’exposant moins fortement aux risques de vacances des locataires.

Évolution des taux d’intérêt du livret A, des SCPI et de l’inflation de 2008 à 2021.

Source chiffres : Banque de France (livret A), INSEE (Inflation), IEIF (SCPI)

Enfin, en mettant en place un versement programmé, mensuel, trimestriel ou semestriel, vous pouvez épargner régulièrement et à votre rythme, afin de vous constituer un capital à long terme.

Les plus réservés sont prêts à accepter que la sécurité ait un tel prix : une épargne en définitive négative. En revanche, pour ceux qui place la quête de rendement en priorité et sont donc prêts à sortir de la garantie du livret A et de sa disponibilité, des alternatives existent et notamment la SCPI.

En conclusion

L’important est donc de connaitre vos objectifs et priorités :

- Si c’est la disponibilité et la garantie : alors cela implique d'accepter un rendement nul, voire négatif, en cas d’inflation.

- Si c’est de générer un rendement potentiel : alors cela nécessite d'accepter de prendre un risque, et d’immobiliser votre capital sur la durée de placement recommandée de 9 ans.

Dans tous les cas, l’essentiel c’est que vos placements soient diversifiés.

En diversifiant votre épargne sur des parts de SCPI, vous percevrez tous les semestres les revenus liés à votre investissement, et vos parts de SCPI constitueront un capital qui peuvent potentiellement se valoriser avec le temps.

Vous pouvez également envisager cet investissement dans le cadre d’un contrat d’assurance vie, via les unités de compte immobilières.

Rappelez-vous également qu’investir comporte des risques, notamment de perte en capital ou d’absence potentielle de distribution, et que la SCPI est un placement de long terme (durée de détention recommandée de 10 ans minimum). Comme tout investissement immobilier, la SCPI est un placement peu liquide.

*(Source : Caisse des Dépôts)